Die technische Analyse

Die technische Analyse der Märkte -

warum sie nötig ist

Der Begriff "Technische Analyse" ist ein wenig verwirrend, da es bei dieser Art der Analysetätigkeit weniger um Technik oder Mathematik geht. Besser wäre es, den Begriff Chartanalyse zu verwenden oder sogar von Marktpsychologie zu sprechen. Natürlich gibt es in der technischen Analyse mathematische Konzepte, zum Teil auch esoterischer Natur. Aber einfacher gesagt, handelt es sich bei der technischen Analyse um das Studium von Marktdaten, die wiederum aus den Handlungen der Marktteilnehmer hervorgehen. Diese Daten werden meist in der Form von Charts (Diagrammen) dargestellt und analysiert. Ziel dieser Chartanalyse ist es, zukünftige Kurstrends vorherzusagen. Dabei stehen v.a. folgende drei Grössen dem Techniker zur Verfügung: Kurs, Umsatz und Open Interest (Anzahl offener Kontrakte), wobei letztere nur bei Futures und Optionen benutzt wird.

Philosophie

Die technische Analyse versucht die kollektive Investorenpsyche zu messen, die wiederum stark von der Massenpsychologie und von Zyklen kollektiver Gier und Furcht abhängt. Der Techniker glaubt, dass alles was möglicherweise die Kurse beeinflussen kann - fundamental, politisch, psychologisch oder sonst wie - durch den Marktpreis aktuell widerspiegelt wird. Alles worauf sich der Techniker beruft, ist die Widerspiegelung von Angebot und Nachfrage in der Kursbewegung. Steigt die Nachfrage, so sollten die Preise steigen. Übertrifft das Angebot die Nachfrage, so sollten die Preise fallen. Dieses ökonomische Grundprinzip ist die Basis jeder Vorhersage. Den reinen Techniker interessieren die Gründe eines Anstieges oder eines Sinkens der Preise überspitzt gesagt nicht. Er dreht obiges Prinzip um und gelangt zu dem Schluss, dass wenn die Kurse steigen, die Nachfrage das Angebot - aus welchem Grund auch immer - übertrifft. Der Markt ist somit „bullish“, also positiv gestimmt (im Gegensatz zu „bearish“, negativ gestimmt). Die zugrundeliegenden Kräfte mögen fundamentaler oder psychologischer Natur sein; es sind nicht die Charts selbst, die Märkte zum Steigen oder Fallen bringen, sie reflektieren einfach nur die bullishe oder bearishe Stimmung an den Märkten.

Dieser chartbasierten Analyse steht die sogenannt fundamentale Analyse gegenüber, die versucht, den inneren oder wahren Wert einer Aktie zu ermitteln, aufgrund der Aussichten zur Umsatz-, Margen- und Gewinnentwicklung sowie der finanziellen Ausstattung der Firma. Diese Grössen wiederum werden beeinflusst durch den generellen Zustand der Branche oder der Gesamtwirtschaft. Daher müssen fundamentale Analysen immer wieder an aktuelle Gegebenheiten angepasst werden. Charts hingegen müssen nie revidiert werden.

Die Input-Daten bleiben also immer gleich.

Es geht im Folgenden nicht darum die fundamentale Analyse gegenüber

der technischen auszuspielen. Viel eher soll aufgezeigt werden, dass

bei einem Investitionsentscheid die Stimmung des Marktes auf keinen

Fall übersehen werden soll. Denn schon der grosse Ökonom John M.

Keynes wusste: "Der Markt kann länger irrational bleiben als Sie

liquide". Ein unserer Meinung nach optimales Investment geht von einem

fundamental unterbewerteten Papier aus, das bei ins Positive drehender

Marktstimmung gekauft wird.

Kritiker der Chartanalyse vergleichen diese oft mit Kaffeesatzlesen und rücken das Ganze gerne in das Feld der Esoterik. Tatsächlich sind in den Jahren unzählige Ansätze publiziert worden, und viele stehen astrologischen Aussagen und Runenlesen näher als seriöser Investmentanalyse. Wir konzentrieren uns hier bewusst auf die aus unserer Sicht nachvollziehbaren, da die menschliche Natur widerspiegelnden Ansätze.

Die Basis aller Bewegungen - der Trend

Der Mensch in seiner Gesamtheit ist ein Herdentier. Er macht, was alle anderen machen. Dies trifft auf alle Bereiche unseres Lebens zu. Oft nennen wir dies "Mode" oder bemerken, dass etwas „in" ist. Dies gilt für z.B. für Kleider, Autos, Freizeit, aber auch für gesellschaftliche Verhaltensmuster. Warum also nicht auch auf dem Gebiet der Anlagen. Zurzeit kaufen die Leute beispielsweise Gold, warum muss Sie eigentlich nicht interessieren, es ist einfach so.

Hat sich ein solcher Trend etabliert, so brauchen wir eigentlich als Anleger nur ihm zu folgen. Somit besteht eine erste grosse Aufgabe darin, einen solchen Trend für eine Anlage, sei es für einen ganzen Markt oder eine einzelne Aktie zu identifizieren.

Bei der Identifikation von Trends stellt sich natürlich

die Frage der Zeitspanne, für die ein solcher Trend Gültigkeit haben

soll. Nach Charles Dow (zusammen mit Edward Jones Gründer der Dow

Jones Company im Jahre 1882) gibt es drei Trends: den primären, den

sekundären und den unbedeutenden. Man kann diese Trends mit den Tiden

(Gezeiten), den Wellen und dem Gekräusel des Ozeans vergleichen. Dow

stellte sich die "Gezeiten" am Markt, also den primären Trend in

Zeiträumen von einem bis mehreren Jahren vor. Der sekundäre Trend

verkörpert Korrekturen innerhalb des primären Trends; sie dauern in

der Regel drei Wochen bis drei Monate. Der untergeordnete oder

unbedeutende Trend dauert nach Dow weniger als drei Wochen. Dieser

kurzfristige Trend stellt Fluktuationen innerhalb des mittelfristigen

Trends dar.

Identifikation von Trends

Zur Identifikation von Trends mit Hilfe von Charts sehen

wir drei geeignete Hilfsmittel:

- Trendlinien

- Gleitende Durchschnitte

- Volumen und Momentum

Trendlinien

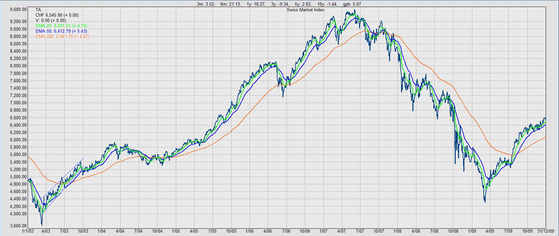

Steigende Preise werden generell durch höhere Hochs und höhere Tiefs

gekennzeichnet. Verbinden Sie (mindestens) drei solche Punkte, wie auf

dem Chart für den SMI dargestellt, und sie identifizieren so den

Trend. Die Punkte auf einer solchen Linie nennt man Widerstand oder

Unterstützung. Durchbricht die Kursbewegung diese Linie, so kann es zu

einem Trendbruch oder zu einer Trendverstärkung kommen.

Abb.1:

Ein sehr schöner, steigender Trend von April 03 bis gegen Ende

September 03. Der SMI hielt sich über der Unterstützungslinie und

durchbrach diese nachhaltig am 22.9., um in eine volatile

Seitwärtsbewegung einzudrehen (Mouse-over für grösseres Bild).

Gleitende

Durchschnitte

Gleitende Durchschnitte sind rollende Preisdurchschnitte über eine

vordefinierte Zeitperiode (z.B. über 20, 50 oder 200 Tage). Sie helfen

uns zu bestimmen, ob ein Trend dreht oder anzieht. Dabei gilt

generell: schneiden die kurzfristigen Bewegungen (entweder die

Preisbewegungen direkt oder ein kurzfristiger Schnitt, z.B. 20-Tage)

die längerfristigen Bewegungen (200-Tages-Durchschnitt) so könnte es

sich um eine Trendumkehr handeln. Schneidet also die Linie des

20-Tages-Durchschnittes die Linie des 200-Tages-Durchschnittes von

unten nach oben, so ist dies ein positives Kaufsignal, schneidet sie

von oben nach unten, so ist dies als Verkaufssignal zu sehen.

Abb 2: Beachten Sie in unserem Beispiel die gleitenden Schnitte (20-Tages-Schnitt: grün, 50-Tages-Schnitt: blau, 200-Tages-Schnitt: orange); hätten Sie jeweils gekauft wenn z.B. der die grüne 20-Tages-Linie die rote 200-Tages-Linie nach von unten nach oben gekreuzt hat, hätten Sie den ganzen Aufwärtstrend ab Sept. 04 mitgemacht. Umgekehrt hätten Sie den Absturz ab August 07 grösstenteils vermieden, wenn Sie verkauft hätten als die grüne Linie die rote nach unten durchbrochen hat (Mouse-over für grösseres Bild).

Volumen und Momentum

Volumen und Momentum kann man als Indikatoren über die "Gesundheit"

des Trends begreifen. Ein Trend im Preis sollte durch das Volumen als

sekundärem Faktor bei Kaufs- oder Verkaufssignalen bestätigt werden.

Einfach ausgedrückt: der Umsatz soll in Richtung des vorherrschenden

Trends ansteigen, d.h. in einem primären Aufwärtstrend wird das

Volumen ansteigen, wenn die Kurse steigen, und sich bei fallenden

Kursen verringern. In einem Abwärtstrend sollte der Umsatz bei

fallenden Kursen ansteigen und bei Rallyes abnehmen.

Oder anders gesagt: weitet sich das "Kaufen" auf

weitere Käufer aus, ist dies ein positives, trendverstärkendes Signal.

Beim Momentum untersuchen wir über einen bestimmten Zeitraum, wieviele

Tage steigende Kurse und wie viele sinkende anzeigen. Laufen Volumen

und Momentum aus, so kann dies ein Signal für auslaufende Dynamik

sein. Denken Sie an ein Auto mit ausgehendem Benzin. Es wird noch ein

Weilchen stotternd weiterlaufen, bevor ihm endgültig der Schnauf

ausgeht und es stehen bleibt. In der Phase des Stotterns merken wir

aber, dass etwas nicht stimmt und wir können immer noch handeln, bevor

es zum Stillstand (oder bei Märkten zum Einbruch) kommt.

Zusammenfassung

Die Chartanalyse stellt Ihnen wertvolle Hilfsmittel zur

Verfügung, die es Ihnen erlaubt, die momentane Marktpsychologie besser

einschätzen zu können. Gegen den Markt zu investieren ist immer ein

gefährliches Unterfangen. Nicht umsonst heisst es: "The trend is your

friend." Umgekehrt hilft es aber auch Zeiten zu grosser Euphorie und

zu tiefen Pessimismus zu identifizieren und sich so entsprechend zu

positionieren (ev. durch frühzeitige Reduktion der Positionen oder

umgekehrt durch frühzeitigen Einstieg. Der Investor würde dann eine

sogenannte „Contrarian“-Position einnehmen. Dies ist aber nur

sinnvoll, wenn mit den dargestellten technischen Hilfsmitteln mit

genügender Sicherheit ein Boden oder ein Top identifiziert werden

konnte. Oder um es wieder mit einer durchaus sinnvollen Börsenregel zu

formulieren, die vor einem frühzeitigen Einstieg warnt: „Greife nie in

ein fallendes Messer“.

Weiterführende Literatur:

Technische Analyse, John J. Murphy, FinanzBuch Verlag, 2003).

Banken wie Swissquote bieten Tools zur Chartanalyse und entsprechende

Kurse an (siehe abgebildete Charts).